PRESSEMITTEILUNG

FCF Fox Corporate Finance GmbH veröffentlicht den Robotics Venture Capital Monitor 2023 – Abwärtstrend folgt dem breiteren VC Markt

- Deutlicher Abwärtstrend im Robotik-Venture-Capital-Sektor

- Mega-Deals dominieren weiter das Finanzierungsvolumen

- Skandinavien führend bei IPOs im Robotics-Bereich

- Robustes M&A-Exit-Umfeld für Robotics Start-Ups

München, 07. November 2023 – Die FCF Fox Corporate Finance GmbH freut sich, den neuen „Robotics Venture Capital Report – 2023” im Rahmen der „FCF DeepTech Series“ zu präsentieren. Diese vierteljährlich erscheinende Studie verfolgt die europäischen Venture Capital Finanzierungstrends in vier DeepTech-Verticals.

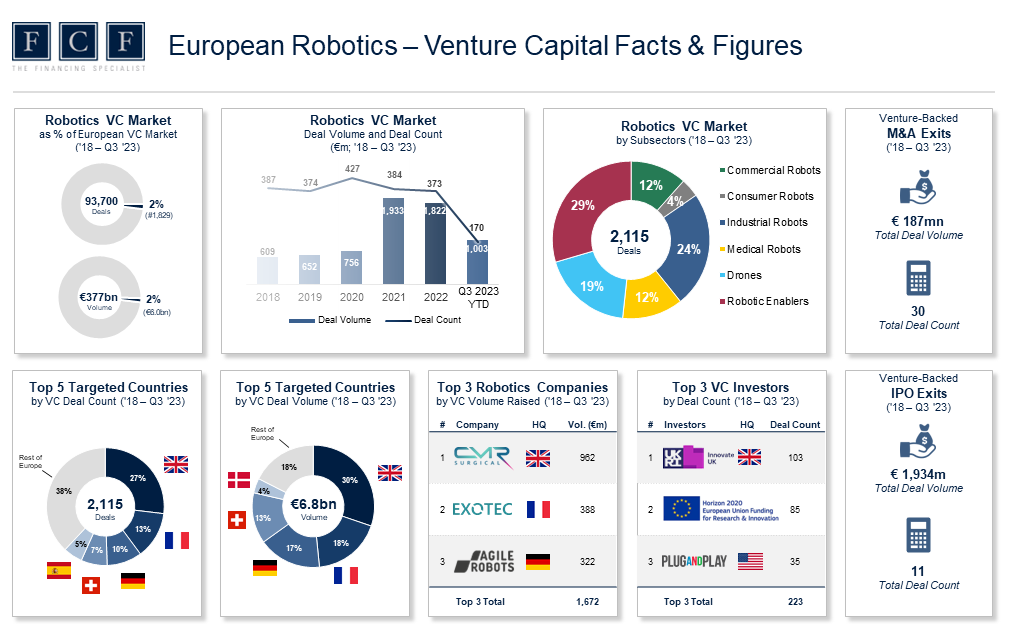

Der Report zeigt im laufenden Jahr 2023 (auf Year-to-Date Basis) einen stetigen Rückgang der Finanzierungstätigkeiten im Bereich Robotik. Während im Rekordjahr 2021 ein Finanzierungsvolumen von €1,9 Mrd. bei 384 Transaktionen erreicht wurde, sank das Gesamtvolumen im Jahr 2023 (Q3 YTD) auf lediglich €1,0 Mrd. bei 170 Transaktionen. Dies deutet darauf hin, dass der VC-Winter nun auch im Robotik-Sektor angekommen ist.

Mega-Deals dominieren das Finanzierungsvolumen

Die Finanzierungsvolumina werden stark von Mega-Deals getrieben: Seit 2021 wurde das jährliche, gesamte Finanzierungsvolumen hauptsächlich von Mega-Deals (>€ 100 Mio.) bestimmt:

- 2021 mit CMR Surgical (2 Runden; €497 Mio.& €239 Mio), Agile Robots (2 Runden: €184 Mio.& €107 Mio.), Skyports (€116 Mio.) und eCential Robotics (€100 Mio.) – in Summe 52% des Gesamtvolumens des Jahres

- 2022 mit Exotec (€295 Mio.) und Scandit (€132 Mio.) – 23% des Gesamtvolumens des Jahres.

- 2023 mit Distalmotion (€142 Mio.) und CMR Surgical (€142 Mio.) – 28% des Gesamtvolumens des Jahres

Diese Mega-Deals machten einen beträchtlichen Anteil am Gesamtvolumen aus, was auf die Bedeutung von Großinvestitionen in diesem Sektor hinweist.

Skandinavien führend bei IPOs im Robotics-Bereich

Interessanterweise fanden 70% der IPOs im Robotics-Bereich in Skandinavien statt, wobei die Mehrheit der IPOs – 7 von 11 insgesamt seit 2018 – am NASDAQ OMX oder an der Börse Oslo notiert wurden. Allerdings weisen diese IPOs nur Volumina im niedrigen zweistelligen teilweise einstelligen Millionenbereich auf. Einzige Ausnahme war der Mega-IPO von AutoStore Holdings in 2021 mit einem Volumen von €1,9 Mrd. Dies zeigt, dass Skandinavien ein attraktiver Markt für den Börsengang junger Start-ups ist, insbesondere mit einer beträchtlichen Anzahl kleinerer IPOs.

Robustes M&A-Exit-Umfeld für Robotics Start-Ups

Nach einem Tief im Jahr 2021 mit lediglich 2 M&A Exits folgte ein Rekordjahr 2022 mit 11 M&A Transaktionen. Auch 2023 zeigt sich robust mit bis dato 6 M&A Exits. Es ist zu vermuten, dass das aktuell schwierigere Finanzierungsumfeld hier einen Einfluss hat.

„Der aktuelle Robotics Venture Capital Report 2023 bietet ein umfassendes Bild über die Finanzierungstrends im Robotics-Sektor und verdeutlicht die Dynamik und Herausforderungen, mit denen dieser Bereich derzeit konfrontiert ist“, kommentiert Florian Theyermann, Managing Director Deeptech bei FCF Fox Corporate Finance GmbH.

Weitere Informationen und den vollständigen Bericht finden Sie hier.

ÜBER FCF FOX CORPORATE FINANCE

FCF ist eine spezialisierte Investment-Bank und Finanzierungsspezialist für börsennotierte und private Unternehmen des Mittelstands im deutschsprachigen Raum. FCF fokussiert sich dabei auf vier Kundensegmente:

- MidCap: Mittelständische Unternehmen mit nachhaltigen Geschäftsmodellen aus klassisch-mittelständischen Industriesektoren, wie z.B. Industrieprodukte und Maschinenbau, Automobilbau, Telekommunikation, Logistik und Konsumprodukte, etc.

- SmallCap / Growth: Unternehmen mit Umsätzen zwischen €20 und € 100 Mio. und hohen / überdurchschnittlichen Wachstumsraten

- DeepTech: Unternehmen mit einem starken F&E-Schwerpunkt im Technologiesektor, welche sich in der Kommerzialisierungsphase befinden und bereits erste, schnell wachsende Umsätze verzeichnen

- Life Sciences: Hochinnovative Unternehmen mit starker Konzentration auf der Entwicklung von “cutting-edge” Bio-, Medizin- und Gesundheitstechnologie sowie pharmazeutischer Lösungen

FCF strukturiert, arrangiert und platziert Eigen- und Fremdkapitalfinanzierungen und unterstützt seine Mandanten bei der Realisierung von Venture-, Wachstums-, Pre-IPO / IPO-, Akquisitions-, Finanzierungs- und Refinanzierungsstrategien. Das 2005 gegründete Unternehmen mit Firmensitz in München unterhält direkte Beziehungen zu führenden deutschen, europäischen und internationalen Finanzierern, Kreditgebern und Investoren, welche den deutschen Markt adressieren.

Medienkontakt:

Kerstin Lindner

Head of Communication

FCF Fox Corporate Finance GmbH

Maximilianstrasse 12-14

80539 München

Tel.: +49 (89) 262 0293-89

Mail: kerstin.lindner@fcf.de