PRESSEMITTEILUNG

Positives Signal für die Finanzwelt? FCF Bank Monitor verzeichnet Rückgang der CDS-Spreads führender Banken im 2. Quartal 2023

- CDS-Spreads der meisten Banken gehen im 2. Quartal leicht zurück

- Mittlere CDS-Spreads im Durchschnitt dennoch weiterhin fast doppelt so hoch wie in 2021

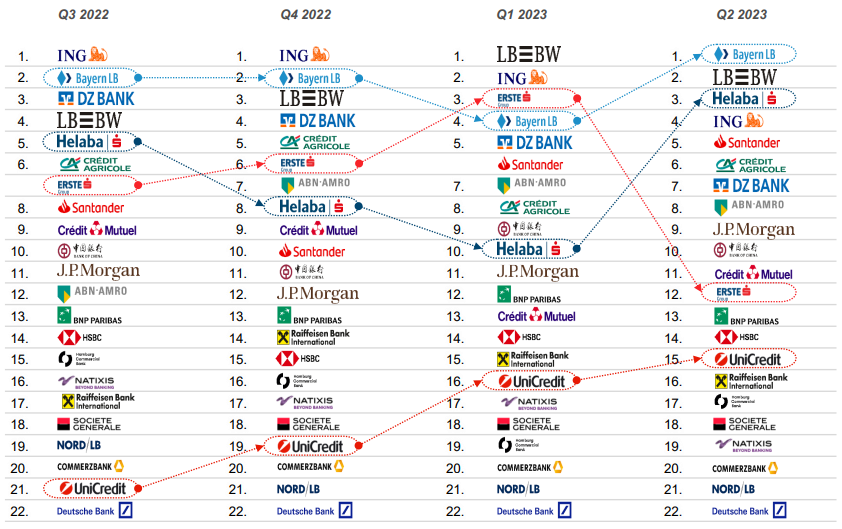

- BayernLB löst LBBW ab und führt nun Banken-Ranking an, gefolgt von der LBBW und der Helaba

München, 07. August 2023 – FCF Fox Corporate Finance, der Finanzierungsspezialist aus München, hat den Bank Monitor für das 2. Quartal 2023 veröffentlicht, der die Credit Default Swap-Spreads (CDS-Spreads) von 22 deutschen und ausländischen Banken untersucht. Nachdem im vorangegangenen Quartal die CDS-Spreads in Folge des Zusammenbruchs der Silicon Valley Bank (SVB), Signature Bank und Credit Suisse (CS) rasant anstiegen, sind im 2. Quartal 2023 die Spreads eines Großteils der Banken nach Eingreifen der Zentralbanken wieder leicht zurückgegangen.

Notfall-Liquiditätshilfen der Notenbanken und eine weniger aggressive Straffung der Geldpolitik haben dazu beigetragen, die Bedenken des Marktes hinsichtlich der Liquidität und Solvenz der Finanzinstitute in Teilen zu entkräften. Dennoch sind die mittleren CDS-Spreads von 79,5 Basispunkten (deutsche und ausländische Banken) noch immer fast doppelt so hoch wie in 2021 (42,9 Basispunkte; Allzeittief) und entsprechen dem Niveau von 2018.

Das FCF-Ranking 22 deutscher und ausländischer Banken, die im deutschen und österreichischen Midcap-Segment tätig sind, gibt einen Hinweis auf die erwartete zukünftige Stabilität und Krisenfestigkeit der Banken. Das Ranking basiert auf CDS-Spreads über 1-, 5- und 10-Jahres-Laufzeiten, den wichtigsten Kreditratings der drei großen Ratingagenturen sowie den fundamentalen Bewertungskennzahlen:

- Die BayernLB (Score: 106,8) führt die Rangliste an, gefolgt von der LBBW (Score: 90,8) und der Helaba (Score: 85,7)

- Die Deutsche Bank (Score: 31,3) schließt die Rangliste hinter der NORD/LB (Score: 40,7) und der Commerzbank (Score: 45,2) ab

Den niedrigsten Spread bei 1-Jahres-CDS weist die ING mit 17,0 Basispunkten auf, wohingegen die österreichische Raiffeisen Bank International (RBI) mit 98,5 Basispunkten den höchsten Spread verzeichnet, der somit 5,8x höher liegt.

Für 5-Jahres-CDS wurde der niedrigste Wert bei der DZ Bank mit 42,2 Basispunkten gemessen. Der höchste Spread wurde auch hier bei der RBI mit 194,2 Basispunkten (RBI) beobachtet, was einen Unterschied von 4,6x darstellt.

Bei den Credit Default Swaps mit 10-jähriger Laufzeit liegt der niedrigste Spread mit 54,4 Basispunkten bei der DZ Bank, während der höchste Spread bei der RBI mit 225,0 Basispunkten liegt (4,1x höher).

„Trotz der im Q2 positiven Entwicklung der CDS-Spreads und stabilen Entwicklung der Ratings bleibt die Situation angespannt, weshalb die Auswahl der Banken weiterhin neben den Finanzierungskonditionen ein wichtiges Kriterium bei anstehenden größeren Finanzierungen sein sollte“, betont Kai Frömert, Managing Director und Leiter MidCap Advisory bei FCF.

Bei der RBI und Hamburg Commercial Bank (HCOB) liegen die aktuellen 5-Jahres-CDS-Spreads deutlich höher als das aktuelle Rating vermuten lässt, was ggf. darauf hindeuten könnte, dass diese beiden Institute eine höhere Wahrscheinlichkeit einer zukünftigen Herabstufung ihres Ratings aufweisen.

HCOB und Raiffeisen Bank International (RBI) wieder mit höchsten CDS-Spreads

Wie die Analyse zeigt, wies die RBI im zweiten Quartal 2023 die höchsten CDS-Spreads auf. Dies könnte daran liegen, dass der Markt weiterhin die vollen Auswirkungen des laufenden Verkaufs bzw. der Abspaltung des hochprofitablen Russland-Geschäfts einpreist (im Jahr ’22 wurden fast 50 % des RBI-Gewinns aus dem Russland-Geschäft erzielt) und mit einer Rückläufigen Profitabilität rechnet.

Trotz solider Fundamentaldaten weist die HCOB im zweiten Quartal 2023 sehr hohe CDS-Spreads auf, was die allgemeine Marktsicht in Bezug auf das risikoreichere, vermögensabhängige Kreditgeschäft (insbesondere gewerbliche Immobilien und Schiffsfinanzierungen) widerspiegelt.

Der vollständige Bericht mit Analysen zu allen im CDS-Markt handelbaren europäischen Banksystemen kann unter folgendem Link heruntergeladen werden.

ÜBER FCF FOX CORPORATE FINANCE

FCF ist eine spezialisierte Investment-Bank und Finanzierungsspezialist für börsennotierte und private Unternehmen des Mittelstands im deutschsprachigen Raum.

FCF fokussiert sich dabei auf vier Kundensegmente:

- MidCap: Mittelständische Unternehmen mit Umsätzen über € 150 Mio. bis € 5 Mrd. aus klassisch-mittelständischen Industriesektoren, wie z.B. Industrieprodukte und Maschinenbau, Automobilbau, Telekommunikation, Logistik und Konsumprodukte, etc.

- SmallCap / Growth: Unternehmen mit Umsätzen zwischen € 50 und € 150 Mio. und hohen / überdurchschnittlichen Wachstumsraten

- DeepTech:Unternehmen mit einem starken F&E-Schwerpunkt im Technologiesektor, welche sich in der Kommerzialisierungsphase befinden und bereits erste, schnell wachsende Umsätze verzeichnen

- Life Sciences: Hochinnovative Unternehmen mit starker Konzentration auf die Entwicklung von “cutting-edge” Bio-, Medizin- und Gesundheitstechnologie sowie pharmazeutischer Lösungen

FCF strukturiert, arrangiert und platziert Eigen- und Fremdkapitalfinanzierungen und unterstützt seine Mandanten bei der Realisierung von Venture-, Wachstums-, Pre-IPO / IPO-, Akquisitions-, Finanzierungs- und Refinanzierungsstrategien.

Das 2005 gegründete Unternehmen mit Firmensitz in München unterhält direkte Beziehungen zu führenden deutschen, europäischen und internationalen Finanzierern, Kreditgebern und Investoren, welche den deutschen Markt adressieren.

Medienkontakt:

Kerstin Lindner

Head of Communication

FCF Fox Corporate Finance GmbH

Maximilianstrasse 12-14

80539 München

Tel.: +49 (89) 262 0293-89

Mail: kerstin.lindner@fcf.de