„Robotics Venture Capital Report 2022“ – Finanzierungsspezialist FCF Fox Corporate Finance präsentierte die neuesten Ergebnisse auf dem Robotics Festival in Leipzig

- Finanzierungsvolumen steigt weiter

- Großbritannien führend in Robotics-Investitionen

- Reife des Robotics Sektors nimmt zu

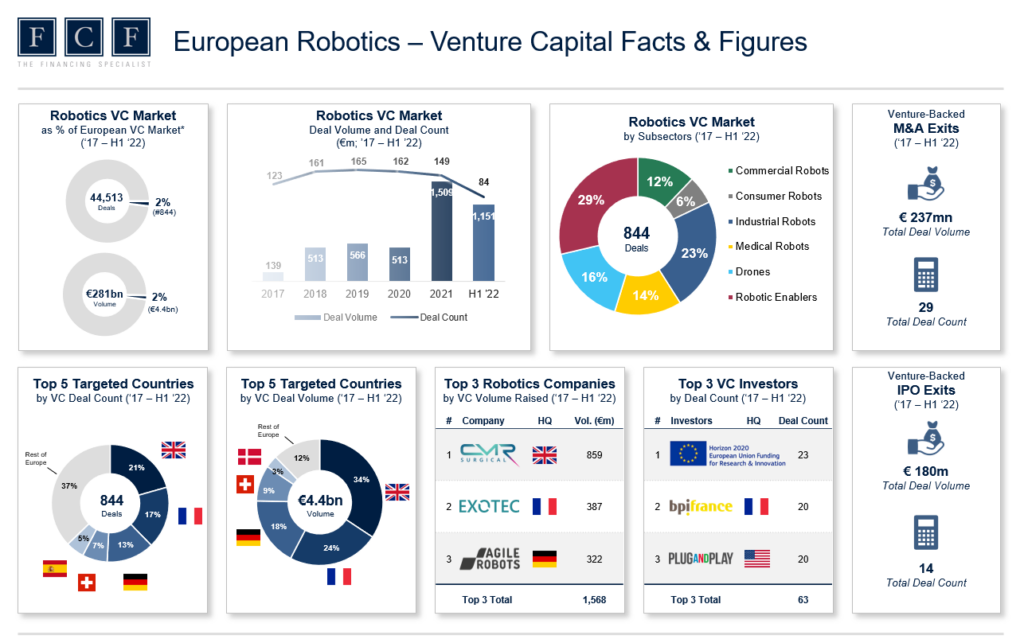

München, 20. September 2022 – Mit großer Spannung wurden die neuesten Ergebnisse des Robotics Venture Capital Reports 2022 erwartet und am 14. September von Florian Theyermann, Director bei FCF Fox Corporate Finance, auf dem Robotics Festival in Leipzig vorgestellt. Während die Anzahl der jährlichen VC Deals seit 2018 bei etwa 300 stagniert, steigt das Gesamtvolumen weiter an und erreichte im Jahr 2021 ein Rekordwert von € 2.9 Mrd. Dies ist zum einen auf Mega-Deals zurückzuführen (CRM Surgical mit €497 Mio. & €239 Mio. und Exotec mit €295 Mio.) und zum anderen auf generell höhere Durchschnitts- und Medianwerte der Deals. Auch im ersten Halbjahr 2022 setzt sich dieser Trend fort, sowohl Volumen als auch Anzahl Deals (€1,9 Mrd. in 225 Deals) liegt über dem vorjährige Halbjahreswert (€1.6 Mrd. in 274 Deals).

Florian Theyermann, der die Studie leitet, stellte fest, dass die Investoren immer mehr Vertrauen in die Zukunftschancen der Robotik-Branche setzen. Der sogenannte VC Winter, der Einbruch von Venture Capital Investitionen, scheint bis auf weiteres die Robotik-Branche zu verschonen.

“Besonders interessant ist, dass sich die Investoren nicht mehr nur auf Frühphasen-Start-ups konzentrieren, sondern zunehmend in reifere Unternehmen investieren. Somit ändern sich die Dealarten und die Investoren. Gab es in 2017 noch 66% Frühphasen-Deals (Accelerator und Seed Capital) von entsprechenden Investoren, so sank der Anteil im ersten Halbjahr 2022 auf gerade mal 33%. “, so Theyermann.

Großbritannien führend in Robotics-Investitionen

Großbritannien ist das führende Land für Robotics-Investitionen. Mit einem Finanzierungsvolumen von €1,5 Mrd. im Zeitraum 2017 lag das Vereinigte Königreich deutlich vor Frankreich (€ 1,0 Mrd.) und Deutschland (€ 777 Mio.). Da deutsche Start-Ups aber nur in ca. 40% der Fälle das Volumen veröffentlichen, britische aber in >60% der Deals, gibt es hier eine beträchtliche Dunkelziffer an nicht veröffentlichtem Dealvolumen. Bereinigt man zudem das britische Volumen um den Megadeal CMR Surgical (859 Mio. seit 2017) relativiert sich dieser Vorsprung komplett.

Die relevanten Sub-Sektoren „Medical Robots“ und „Industrial Robots“ ziehen das meiste Kapital an: Mit 31% der €4.4 Mrd. Gesamtvolumen an relevanten VC Investments von 2017 – H1 2022 scheinen medizinische Roboter zu dominieren. Dies ist auf die steigende Nachfrage nach automatisierten Lösungen in der Medizintechnik zurückzuführen. Dennoch: bereinigt man das Investitionsvolumen um den Ausreiser CMR Surgical (€859 Mio. seit 2017), repräsentiert Medical Robotics nur ca. 14% des Volumens (€ 291 Mio.) und wird von den klassischen Segmenten „Industrial Robots“ (€1,3 Mrd.) mit dem €295 Mio. Mega-Deal von Exotec und „Robotic Enablers“ (€1,0 Mrd.) überholt.

Neben den verschiedenen EU-Vehikeln, waren bpifrance und Plug-and-Play mit je 20 Deals die aktivsten Investoren in der französischen Start-up-Szene im vergangenen Jahr.

Den größten M&A Exit im Beobachtungszeitraum hat arculus erzielt: Das deutsche Unternehmen im Bereich der Autonomen Mobilen Roboter wurde 2021 für €102 Mio. von Jungheinrich, einer der weltweit führenden Intralogistik-Anbieter übernommen.

Die Ergebnisse des „Robotics Venture Capital Report 2022“ stimmen optimistisch. Die Robotic Branche hat sich dem negativen Trend im Bereich Technologinvestitionen widersetzt, es gibt hier keine Anzeichen eines VC-Winters. Zudem profitiert die Branche von Megatrends wie „Labour Shortage“, Ressourceneffizienz und das Zurückholen von ausgelagerter Produktion („Reshoring“)

Der Report ist Teil der “FCF DeepTech Series“, einer quartalweise erscheinenden Studie, welche die europäischen Venture Capital Finanzierungstrends in vier DeepTech-Verticals verfolgt.

Den vollständigen Report finden Sie hier.

ÜBER FCF FOX CORPORATE FINANCE

FCF ist eine spezialisierte Investment-Bank und Finanzierungsspezialist für börsennotierte und private Unternehmen des Mittelstands im deutschsprachigen Raum. FCF fokussiert sich dabei auf vier Kundensegmente:

- MidCap: Mittelständische Unternehmen mit nachhaltigen Geschäftsmodellen aus klassisch-mittelständischen Industriesektoren, wie z.B. Industrieprodukte und Maschinenbau, Automobilbau, Telekommunikation, Logistik und Konsumprodukte, etc.

- SmallCap / Growth: Unternehmen mit Umsätzen zwischen €20 und € 100 Mio. und hohen / überdurchschnittlichen Wachstumsraten

- DeepTech: Unternehmen mit einem starken F&E-Schwerpunkt im Technologiesektor, welche sich in der Kommerzialisierungsphase befinden und bereits erste, schnell wachsende Umsätze verzeichnen

- Life Sciences: Hochinnovative Unternehmen mit starker Konzentration auf der Entwicklung von “cutting-edge” Bio-, Medizin- und Gesundheitstechnologie sowie pharmazeutischer Lösungen

FCF strukturiert, arrangiert und platziert Eigen- und Fremdkapitalfinanzierungen und unterstützt seine Mandanten bei der Realisierung von Venture-, Wachstums-, Pre-IPO / IPO-, Akquisitions-, Finanzierungs- und Refinanzierungsstrategien. Das 2005 gegründete Unternehmen mit Firmensitz in München unterhält direkte Beziehungen zu führenden deutschen, europäischen und internationalen Finanzierern, Kreditgebern und Investoren, welche den deutschen Markt adressieren.

Medienkontakt:

Kerstin Lindner

Head of Communication

FCF Fox Corporate Finance GmbH

Maximilianstrasse 12-14

80539 München

Tel.: +49 (89) 262 0293-89

Mail: kerstin.lindner@fcf.de